この記事の著者:高見 雅(Masashi Takami)

IT・クリエイティブ業界特化型 税理士 / 元国税局調査官

「敵の手の内」を知り尽くした元調査官として、フリーランス・クリエイターの顧問契約数500件以上を担当。著書に『クリエイターのための「守る」節税術』がある。

確定申告の期限が迫る中、手元のレシートを見て「これ、経費にしていいのかな?」と手が止まっていませんか?

特に、カフェでの作業代や、クライアントとの打ち合わせに着ていく洋服代、そして自宅兼事務所の家賃……。

「経費に入れれば税金は安くなるけど、後で税務署に怒られたら怖い」

そんな葛藤を抱えながら、結局は「安全策」をとって経費計上を諦めてしまうWebデザイナーの方は非常に多いです。

しかし、元国税調査官として断言します。

知識さえあれば、あなたの経費はもっと増やせますし、同時に税務調査のリスクも減らせます。

この記事では、教科書的な「原則論」ではなく、実務の現場で通用する「安全なグレーゾーンの歩き方」を、Webデザイナーという職種に特化して解説します。

「攻めの家事按分」と「守りの証拠作り」。

この2つをマスターして、自信を持って確定申告を終わらせましょう。

【結論】税務署が見ているのは「金額」ではなく「ストーリー」だ

「ぶっちゃけ、いくらまでならバレませんか?」

これは私が税理士として最も頻繁に受ける質問ですが、答えはシンプルです。

「金額ではなく『不自然さ』でバレます」

税務署の調査官は、あなたの領収書の金額を一つひとつ足し算しているわけではありません。

彼らが見ているのは、その支出が「売上を作るために本当に必要だったか」というストーリー(説明責任)です。

100円でも否認され、100万円でも認められる理由

例えば、プライベートで家族と食べた100円の回転寿司のレシート。

これはどう言い繕っても事業との関連性が説明できないため、100%否認されます。

一方で、100万円の海外視察費用であっても、「現地の最新デザイン展示会に参加し、そのレポートをクライアントに販売して200万円の売上を作った」という明確なストーリーと証拠があれば、それは正当な経費として認められます。

元調査官が教える「心証」の重要性

私が調査官だった頃、最も心証が悪かったのは「説明できない支出」が混ざっている申告でした。

「このカフェ代は?」と聞いた時に、「えーっと、たしか仕事だったと思います……」としどろもどろになる納税者は、他の経費も適当に計上していると疑われます。

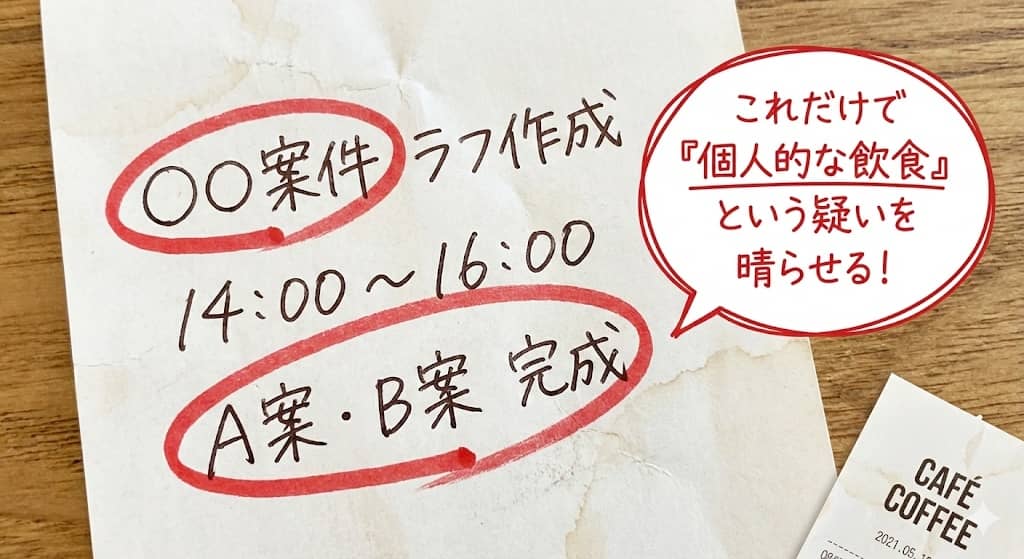

逆に、「これは〇〇案件のラフ作成で利用しました。成果物はこちらです」と即答できる納税者に対しては、調査官も「この人はしっかり管理している」と判断し、それ以上の追及を緩める傾向があります。

つまり、経費計上の可否を決めるのは、税法というルールだけでなく、あなた自身が用意する「ロジック」と「証拠」なのです。

✍️ 専門家の経験からの一言アドバイス

【結論】: 領収書には必ず「その支出がどの売上につながったか」を紐づけて管理してください。

なぜなら、税務調査は数年後に行われるため、当時の記憶だけに頼るのは不可能だからです。「なんとなく仕事」ではなく、「この案件のために必要だった」という記録こそが、あなたを守る最強の盾になります。

Webデザイナーなら攻めろ!「家事按分」の最強ロジック

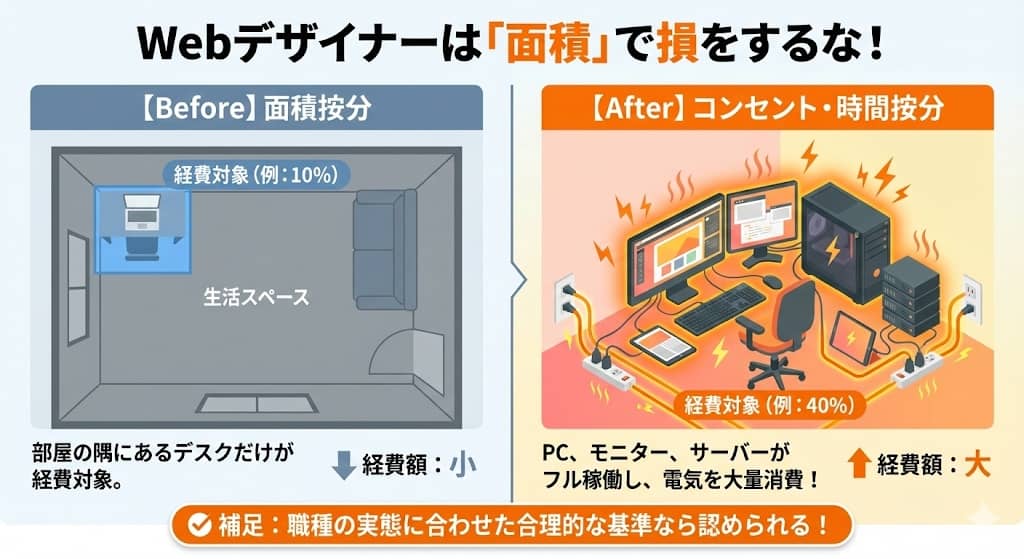

多くの個人事業主が、自宅兼事務所の家賃や電気代を「面積比(使用している部屋の広さ)」で按分しています。

しかし、Webデザイナーという職種において、面積按分は必ずしも最適解ではありません。

ここでは、Webデザイナー特有の働き方に合わせた、より合理的かつ有利な「攻めの家事按分」ロジックを伝授します。

面積按分は損?「コンセント按分」と「時間按分」の活用

Webデザイナーの仕事は、PCとモニター、そしてサーバーや通信機器が命綱です。

これらは物理的な面積は小さくても、電気の使用量や稼働時間においては生活用家電を圧倒することがあります。

1. 電気代:コンセント数と稼働時間で攻める

一般的な家庭の電気代按分は10〜20%程度ですが、Webデザイナーの場合、以下のロジックで30〜50%程度の按分を主張できる可能性があります。

- コンセント数按分: 部屋にあるコンセントの総数のうち、仕事用機材(PC、モニター、プリンター、ルーター等)が占有している割合で計算する。

- 稼働時間按分: サーバーやレンダリング処理でPCを24時間稼働させている場合、その消費電力を根拠に按分率を高める。

2. 通信費:仕事への依存度で攻める

ネット回線は、Webデザイナーにとって「水道・ガス」以上に不可欠なインフラです。

プライベートでの動画視聴時間と、業務でのリサーチ・アップロード時間を比較し、「業務使用が主である」という実態があれば、50〜70%といった高い按分率も認められやすくなります。

✍️ 専門家の経験からの一言アドバイス

【結論】: 按分比率を変更する際は、必ず「計算根拠」を文書化して保存してください。

なぜなら、税務調査で「なぜ50%なんですか?」と聞かれた時に、「Webデザイナーだからです」だけでは弱いからです。「週〇時間の稼働で、機材の消費電力がこれくらいだから」という具体的なメモがあれば、調査官もぐうの音も出ません。

ぶっちゃけQ&A:その領収書、経費に入れて大丈夫?

ここでは、Webデザイナーの佐藤さん(ペルソナ)が特に迷いやすい「グレーゾーン経費」について、元国税調査官の視点で「白・黒・グレー」を判定します。

Q1. カフェでの作業代(1人利用)は経費になる?

判定:△(条件付きでOK)

- NGなケース: 「気分転換」「集中できるから」という主観的な理由。これは個人的な飲食とみなされます。

- OKなロジック: 「場所代」として処理すること。

- 「自宅が工事中で騒音がひどく、作業できないため避難した」

- 「クライアント訪問の合間の待機時間に、メール対応をする必要があった」

- このように「場所を使わざるを得ない客観的理由」があれば、コーヒー代は「会議費」ではなく「雑費」や「支払手数料」として経費化可能です。

Q2. クライアントとの打ち合わせに着るスーツや洋服代は?

判定:×(原則NG)

- 理由: 洋服は「個人の嗜好」が強く反映される上、プライベートでも着用可能だからです。過去の裁決事例でも、スーツ代の経費計上はほとんど否認されています。

- 例外: 「業務専用」として事務所に保管し、通勤には一切着ていかず、現場でのみ着用する(作業着のような扱い)なら可能性はゼロではありませんが、証明のハードルは極めて高いです。

- アドバイス: リスクを冒して数万円を経費に入れるより、諦めて安全を確保する方が賢明です。

Q3. 眼鏡やコンタクトレンズは?

判定:×(原則NG)

- 理由: 視力矯正は日常生活に必要なものであり、業務専用とは言えないからです。

- 例外: 「ブルーライトカット専用メガネ」で、度が入っておらず、業務中しかかけないものであれば「消耗品費」として認められる可能性があります。

Q4. 友人との会食(割り勘)は?

判定:〇(条件付きでOK)

- 条件: その友人が同業者や見込み客であり、「業務に関する情報交換」や「営業活動」が行われた場合に限ります。

- 注意点: 頻度が高すぎたり、単なる飲み会と区別がつかなかったりすると否認されます。「どんな話をして、どんなビジネスのヒントを得たか」を記録に残すことが必須です。

📊 比較表

表タイトル: 費目別「経費計上リスク度」一覧表

| 費目 | リスク度 | 勘定科目(例) | 経費にするための条件・対策 |

|---|---|---|---|

| カフェ代(1人) | 中 (注意) | 雑費 / 支払手数料 | 「場所代」としての必然性を記録する。 |

| スーツ・美容代 | 高 (危険) | – | 原則NG。芸能人等の特殊事情がない限り避ける。 |

| 眼鏡・コンタクト | 高 (危険) | – | 医療費控除へ。PC専用メガネなら消耗品費の可能性あり。 |

| 会食(割り勘) | 低 (安全) | 接待交際費 | 相手と業務関連性を明確にし、内容をメモする。 |

調査官を黙らせる「鉄壁のレシート」作成術

ここまで読んで、「経費にするには証拠が必要」ということは理解できたと思います。

では、具体的にどのような証拠を残せばいいのでしょうか?

答えはシンプルです。「レシートの裏にメモを書く」。

これだけで、ただの紙切れが「鉄壁の証拠」に変わります。

レシート裏面に書くべき「4つのメモ」

税務調査で否認されないためには、以下の4点を必ず記録してください。

- 日時: (レシート表面に記載があれば不要)

- 場所: (レシート表面に記載があれば不要)

- 相手・目的: 「誰と」「何のために」使ったか。

- 成果・内容: その支出によって「何を得たか」「どんな作業をしたか」。

特に重要なのが「4. 成果・内容」です。

例えばカフェ代なら、「〇〇案件のデザインラフ作成(2時間)」と書き込みます。

交際費なら、「××氏と新規サイト制作の要件定義について協議」と書きます。

ここまで具体的に書かれていれば、調査官も「これは業務に必要な支出だ」と認めざるを得ません。

インボイス制度への対応も忘れずに

2023年10月から始まったインボイス制度により、消費税の仕入税額控除を受けるためには「適格請求書(インボイス)」の保存が必須となりました。

レシートを受け取ったら、必ず「登録番号(Tから始まる13桁の番号)」が記載されているかを確認してください。

記載がない場合、原則として消費税の控除はできません(経過措置あり)。

「知らなかった」で損をしないために

経費は、誰かが勝手に認めてくれるものではありません。

あなた自身が「これは事業に必要だ」と主張し、証明して初めて認められるものです。

「税務署が怖いから」といって、本来経費にできるはずの支出まで自腹を切るのは、事業主として正しい姿ではありません。それは単なる「損失」です。

一方で、ルールを無視して何でも経費にするのは「脱税」であり、犯罪です。

大切なのは、その間にある「正当な経費」を、正しいロジックと証拠で守り抜くことです。

今日からできることは簡単です。

まずは手元のレシートを1枚取り出し、裏面に「何の仕事で使ったか」をメモすることから始めてみてください。

その小さな習慣の積み重ねが、あなたの事業と資産を守る最強の防壁となります。

自信を持って、確定申告を乗り切りましょう!

参考文献

本記事は執筆時点(202X年X月)の税制および一般的な解釈に基づいて作成されています。個別の税務判断については、管轄の税務署または税理士にご相談ください。