SNSで流れてくる「無申告者に税務署のメスが入った」というニュースや、取引先から不意に告げられた「支払調書」という言葉。

それらを目にするたび、心臓が跳ねるような思いをしていませんか?

「副業の収入が増えてきたけれど、数年も申告を放置してしまった。

でも、周りの友人も『やってない』って言っているし、自分だけが狙われるはずがない……」

そんな言葉に縋(すが)りながらも、心の奥底では「いつかバレるのではないか」という恐怖に苛まれ、夜も眠れない不安を抱えている伊藤さんのような方に、この記事を捧げます。

結論から申し上げます。無申告を放置し続けることは、将来の破滅を静かに待つことと同じです。

しかし、今この瞬間に「自主申告」という決断を下すなら、それは過去のミスを清算し、堂々と稼げる自分を取り戻すための「事業のデトックス」になります。

本記事では、無申告リカバリー専門の税理士として、放置した場合の末路と、今自主申告することで得られる経済的・精神的な圧倒的メリットを、具体的な数字と共に解説します。

[著者情報]

✍️ 執筆者:森田 和哉(もりた かずや)

無申告リカバリー専門税理士

過去10年で500件以上の無申告案件を解決。「過去のミスを責めず、未来を共に創る」を信条に、副業・フリーランスの期限後申告を専門に扱う。国税局OBとのネットワークを活かした、税務署の「本音」を汲み取ったアドバイスに定評がある。

「確定申告してない人」の末路。税務署が3〜5年泳がせる残酷な理由

「確定申告をしていない人は多い」。確かにそれは事実かもしれません。

しかし、その言葉はあなたを安心させるためのものではなく、税務署が効率よく追徴課税するための「泳がせ期間」に過ぎないことを知っておく必要があります。

税務署も組織であり、限られた人員で動いています。

彼らにとって、1年分のわずかな申告漏れを調査するよりも、延滞税や加算税が雪だるま式に膨らみ、1件あたりの追徴額が最大化する「3〜5年分」が溜まったタイミングで調査に入る方が、圧倒的に「コスパが良い」のです。

「バレていない」のではなく、あなたが「十分に太るのを待たれている」だけだとしたら、どう感じますか?

専門家の視点から見れば、無申告を放置することは、時限爆弾のタイマーを自分で進めているようなものなのです。

✍️ 専門家の経験からの一言アドバイス

【結論】: 「少額だからバレない」という知人の言葉は、あなたの人生に責任を持ってくれません。

なぜなら、この点は多くの人が見落としがちですが、税務署は「金額の多寡」だけでなく「悪質性」や「捕捉のしやすさ」で動くからです。過去には、本税は数十万円でも、数年分の延滞税と重加算税が加わり、最終的に数百万円の支払いに追い込まれたケースを何度も見てきました。今動くことが、最悪の結末を回避する唯一の手段です。

【徹底比較】放置 vs 自主申告。今動くだけで「罰金」はここまで安くなる

自主申告は、単なる「自首」ではありません。それは、追徴課税を最小化するための「最強の節税戦略」です。

税務署から調査の通知が来る前に自ら申告を行う「自主申告(期限後申告)」と、調査によって指摘された後の申告では、課されるペナルティの重さが劇的に異なります。

📊 比較表

納税額100万円の場合のペナルティ額シミュレーション

| 項目 | 自主申告(今すぐ動く) | 税務調査後(指摘される) | 差額(メリット) |

|---|---|---|---|

| 無申告加算税 | 5% (5万円) | 15〜20% (15〜20万円) | 10〜15万円 |

| 重加算税 | 原則 0% | 40% (40万円) | 40万円 |

| 延滞税 | 申告日までの利息 | 調査日までの利息 | 放置するほど増大 |

| 社会的信用 | 「協力的な納税者」 | 「脱税者」 | 融資や契約に影響 |

自主申告を行うことで、無申告加算税は原則5%に抑えられ、最も恐ろしい「重加算税(40%)」のリスクをほぼゼロにできます。

この差額だけで、税理士への依頼費用を十分に賄い、さらにお釣りが来るほどです。

経済的合理性で見ても、放置し続けるメリットはどこにもありません。

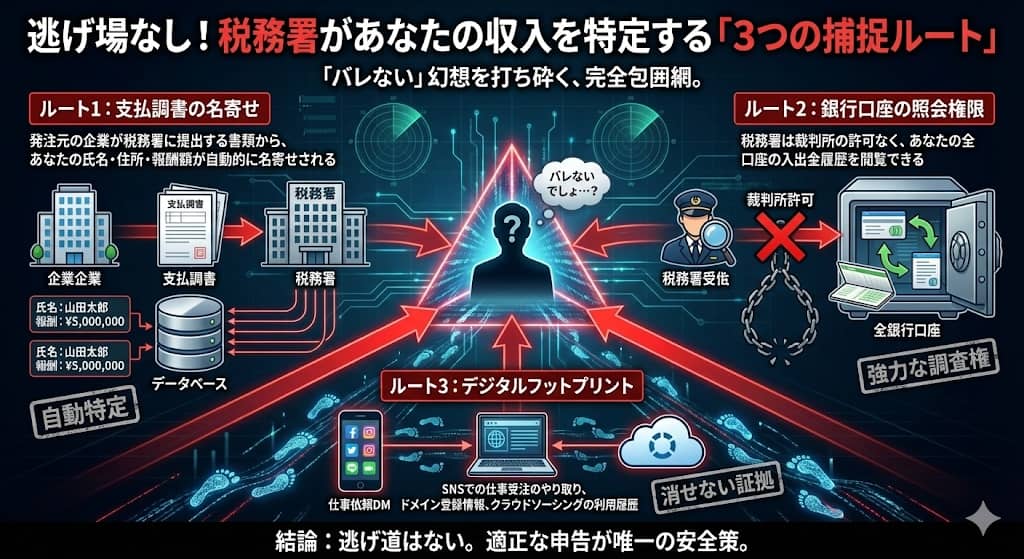

なぜ副業Web制作はバレるのか?支払調書・SNS・銀行照会の「包囲網」

「Web制作の副業なんて、ネット上のやり取りだけだからバレるはずがない」。

伊藤さんが抱いているその自信は、現代の税務署が持つ「IT包囲網」の前では無力です。

特にWeb制作やデザインの仕事がバレるルートは、主に3つあります。

支払調書と銀行照会の関係性は、いわば「答え合わせ」です。

企業側から「伊藤さんに〇〇円払いました」という報告(支払調書)があれば、税務署はあなたの口座を確認し、申告がないことを即座に特定できます。

あなたの収入情報は、既に税務署のデータベースにあると考えるのが、プロとしての常識的な判断です。

今日から始める「無申告リカバリー」3ステップ。税理士はあなたの味方です

「今さら正直に言って、税務署に怒られないか?」「領収書を失くしてしまったけれど大丈夫か?」

……そんな不安で動けなくなっているかもしれません。

しかし、安心してください。税務署が一番嫌うのは「隠し続けること」であり、自ら間違いを正しに来た納税者に対しては、実は驚くほど紳士的です。

解決へのステップは、驚くほどシンプルです。

- 資料の収集: 銀行の通帳、メールの受注履歴、Amazonの購入履歴など、収入と経費が分かるものを集める(完璧でなくても大丈夫です)。

- 専門家への相談: 無申告に強い税理士に連絡する。税理士には守秘義務があり、あなたの過去を責めることはありません。

- 期限後申告の実行: 過去分をまとめて申告し、納税(または分割納付の相談)を行う。

自主申告を行うことで、あなたは「脱税者」という後ろめたさから解放されます。

それは、住宅ローンの審査に通る、堂々と事業を拡大できるといった、「社会的信用の回復」という目に見えない、

しかし巨大な資産を手に入れることでもあるのです。

まとめ:過去を清算し、堂々と稼ぐ自分へ。平穏な夜を取り戻すための決断を

「確定申告をしていない人は多い」という事実に縋り、震えながら夜を過ごすのはもう終わりにしましょう。

無申告を放置することは、将来の自分に巨大な借金を背負わせる行為です。

逆に、今日「自主申告」を決断することは、将来の自分への最大のプレゼントになります。

今動けば、罰金は最小限で済みます。そして何より、「いつかバレる」という呪縛から解放され、心から安心して眠れる日常を取り戻すことができます。

この「事業のデトックス」を終えたとき、あなたは本当の意味で、プロのWeb制作者として新しいスタートを切れるはずです。最初の一歩を、今ここから踏み出しましょう。

[参考文献リスト]

- 国税庁:確定申告を忘れたとき

- 国税庁:令和4事務年度 所得税及び消費税調査等の状況

- 所得税法 第百九十条(期限後申告)

- 財務省:加算税の概要